Foto: Bruno / Pixabay

Foto: Bruno / PixabayDie Zahl der neu abgeschlossenen Studienkredite in Deutschland ist im vergangenen Jahr erneut deutlich gesunken. 16.564 Neuverträge bedeuten einen absoluten Tiefststand für dieses Instrument der Studienfinanzierung. CHE Experte Ulrich Müller sieht besonders im Bedeutungs- und Attraktivitätsverlust des KfW-Studienkredits ein Problem für Studierende. Mit einem Effektivzinssatz von 7,51 % hat er in der Auszahlungsphase den höchsten Zinssatz aller Anbieter. In der Rückzahlungsphase gibt es aktuell, abgesehen von den zinsfreien Angeboten der Studierendenwerke, kein Angebot mehr unter 4,87 %. Dies zeigt der aktuelle CHE-Studienkredit-Test 2024.

Nach Corona-bedingtem Hoch bricht der Markt für Studienkredite weiter ein

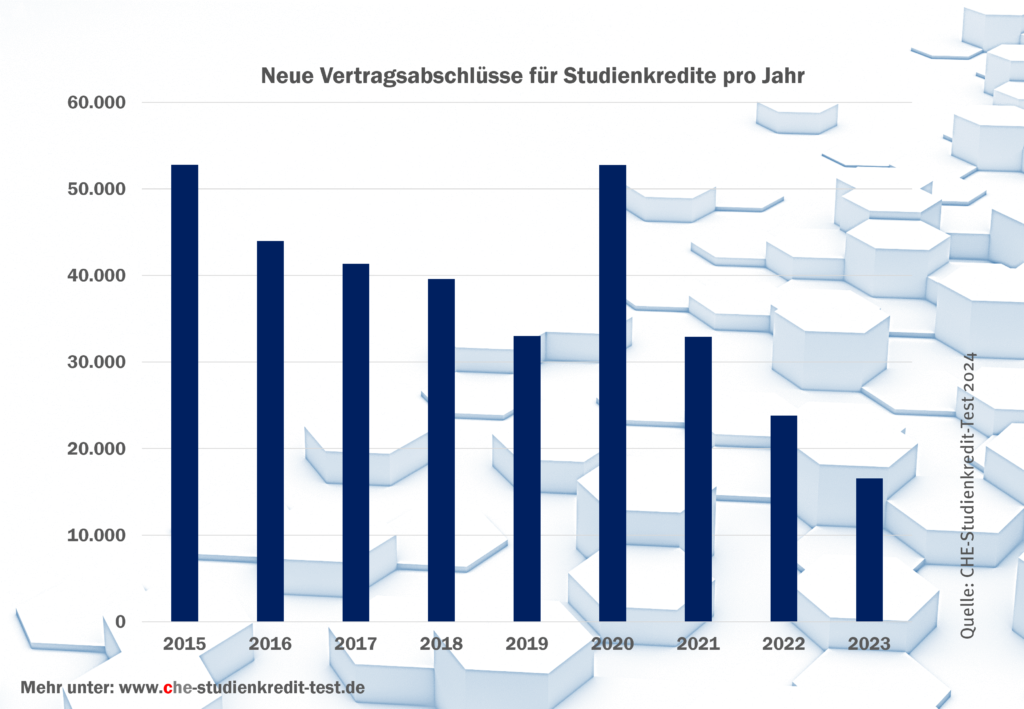

Die Zahl der neu abgeschlossenen Studienkredite in Deutschland ist zwischen 2013 und 2023 um fast 72 Prozent gesunken. Im vergangenen Jahr schlossen lediglich 16.564 Personen einen Neuvertrag für einen Studienkredit oder Bildungsfonds ab. Das sind mehr als 7.000 Verträge weniger als 2022 und entspricht einem Rückgang um mehr als 30 Prozent.

Die Zahl der Neukund*innen von Studienkrediten war bereits zwischen 2014 und 2019 stark rückläufig. 2020 stieg die Zahl der neu abgeschlossenen Verträge noch einmal sprunghaft auf 52.000 an. Dies geht auf Corona-Notfallmaßnahmen der Bundesregierung zurück. Diese Maßnahmen sorgten jedoch nur für einen kurzfristigen Sondereffekt – der bereits vorher beobachtbare Trend setzte sich ab 2021 fort.

„Der Markt für Studienkredite verliert weiter dramatisch an Bedeutung, Studienkredite entwickeln sich in Richtung eines Nischenproduktes“, bilanziert Ulrich Müller die Entwicklung. „Entscheidenden Anteil an der Entwicklung hat der staatliche KfW-Studienkredit. Der jahrzehntelang dominierende Marktführer befindet sich mit seinem Produkt im freien Fall“, so der Experte für Studienfinanzierung beim CHE Centrum für Hochschulentwicklung.

KfW-Studienkredit als Marktführer im „freien Fall“

Im Vergleich zum Vorjahr hat sich die Zahl der Neuverträge beim KfW-Studienkredit noch einmal fast halbiert und lag 2023 bei 8.900. Den deutlichen Rückgang sieht Ulrich Müller auch durch die abschreckende Wirkung beim Zinssatz begründet: „Ich kann weder in der Ausgestaltung der Konditionen noch in der Festsetzung der Zinssätze erkennen, dass die Bundespolitik mit dem KfW-Studienkredit ein attraktives Angebot zur Studienfinanzierung anbieten möchte. Mit einem Zinssatz, der zwischenzeitlich bei mehr als 9 Prozent lag, gewinnt man keine neuen Kundinnen und Kunden“, so Müller.

„Ein Studienkredit sollte ohnehin immer die letzte aller Möglichkeiten sein. Vorher sollten alle anderen Finanzierungsmöglichkeiten geprüft werden, die zur Verfügung stehen, wie ein Nebenjob, Stipendien, BAföG oder die Unterstützung der Eltern“, rät Studienfinanzierungs-Experte Ulrich Müller. Fatal sei die aktuelle Situation jedoch für die Personen, für die ein Studienkredit wirklich die einzige Option sei, um das Studium erfolgreich abschließen zu können. Wenn Studierenden aufgrund von Studiendauer oder Alter, andere Finanzierungsinstrumente nicht zur Verfügung stehen, seien sie auf einen Studienkredit mit vertretbaren Konditionen angewiesen.

Der jährliche CHE Marktvergleich für Studienkredite und Bildungsfonds zeigt aktuell für nahezu alle Angebote relativ hohe Zinssätze. Abgesehen von den zinsfreien Konditionen der Studierendenwerke gibt es kein Angebot mehr unter 4,87 % (Effektivzinssatz) in der Rückzahlungsphase.

Rund 213.000 Personen zahlen in Deutschland noch einen Studienkredit ab

Rund 45.000 Studierende in Deutschland erhalten aktuell Geld aus einem Bildungsfonds oder Studienkredit. Das entspricht einem Anteil von 1,5 Prozent aller Studierenden. Monatlich werden insgesamt rund 24 Millionen Euro an Studierende ausgezahlt, durchschnittlich 535 Euro pro Kopf. Rund 213.000 Personen befinden sich in der Rückzahlungsphase. Das bedeutet, sie haben ihr Studium bereits beendet und sind nun dabei, ihre Schulden wieder abzutragen.

Unter den 25 untersuchten Studienkrediten, Studiendarlehen und Bildungsfonds im diesjährigen CHE-Studienkredit-Test 2024 erreichten erneut viele Spitzenergebnisse in mehreren der fünf Bewertungskategorien (Zugang, Kapazität, Kosten, Risikobegrenzung und Flexibilität).

Über den CHE-Studienkredit-Test:

Der CHE-Studienkredit-Test 2024 entstand in Zusammenarbeit mit dem Handelsblatt und erscheint in diesem Jahr in seiner 19. Auflage. Er bewertet anhand von 21 Einzelkriterien Vor- und Nachteile von 25 aktuell verfügbaren Studienkreditangeboten. Datenbasis sind Selbstauskünfte der Anbieter. Mit seinen zahlreichen Detailinformationen bietet er eine transparente Marktübersicht für Studierende und Studieninteressierte. Zusätzlich kann man anhand einer Tabelle eine eigene Bedarfskalkulation erstellen. Der CHE-Studienkredit-Test ist frei verfügbar unter www.che-studienkredit-test.de. Autor des „CHE-Studienkredit-Test 2024 – Studienkredite, Abschlussdarlehen und Bildungsfonds im Vergleich“ ist Ulrich Müller. Begleitend zum Thema wird auch der CHE Ratgeber „CHE kurz + kompakt: Studienkredite“ aktualisiert.

CHE-Studienkredit-Test 2024 - Studienkredite, Abschlussdarlehen und Bildungsfonds im Vergleich 25. Juni 2024 1.31 MB 12504 downloads

Müller, Ulrich: CHE-Studienkredit-Test 2024 - Studienkredite, Abschlussdarlehen...

Bildquelle: Pixabay